相続は、大切な方が亡くなったというのに、悲しんでばかりはいられないほど、やらなければならないことが次々に発生します。「なにから手をつければいいのかわからない」とお困りの方も多いのではないでしょうか。

中には期限がある手続きもあるため先送りにするだけでは解決しません。

目次

遺産分け手続きの進め方

相続手続きの中で、亡くなった方(被相続人)の遺産分けをどこから手をつけたらいいのか?不安を感じている方に向けて、相続専門の司法書士・行政書士がまとめた記事です。

わかりやすさを優先してできるだけ専門用語を使わずに書いていますが、最新の情報や相談の現場から得られた知見(相談実績1,000件以上)にもとづいていますので安心してお読みください。

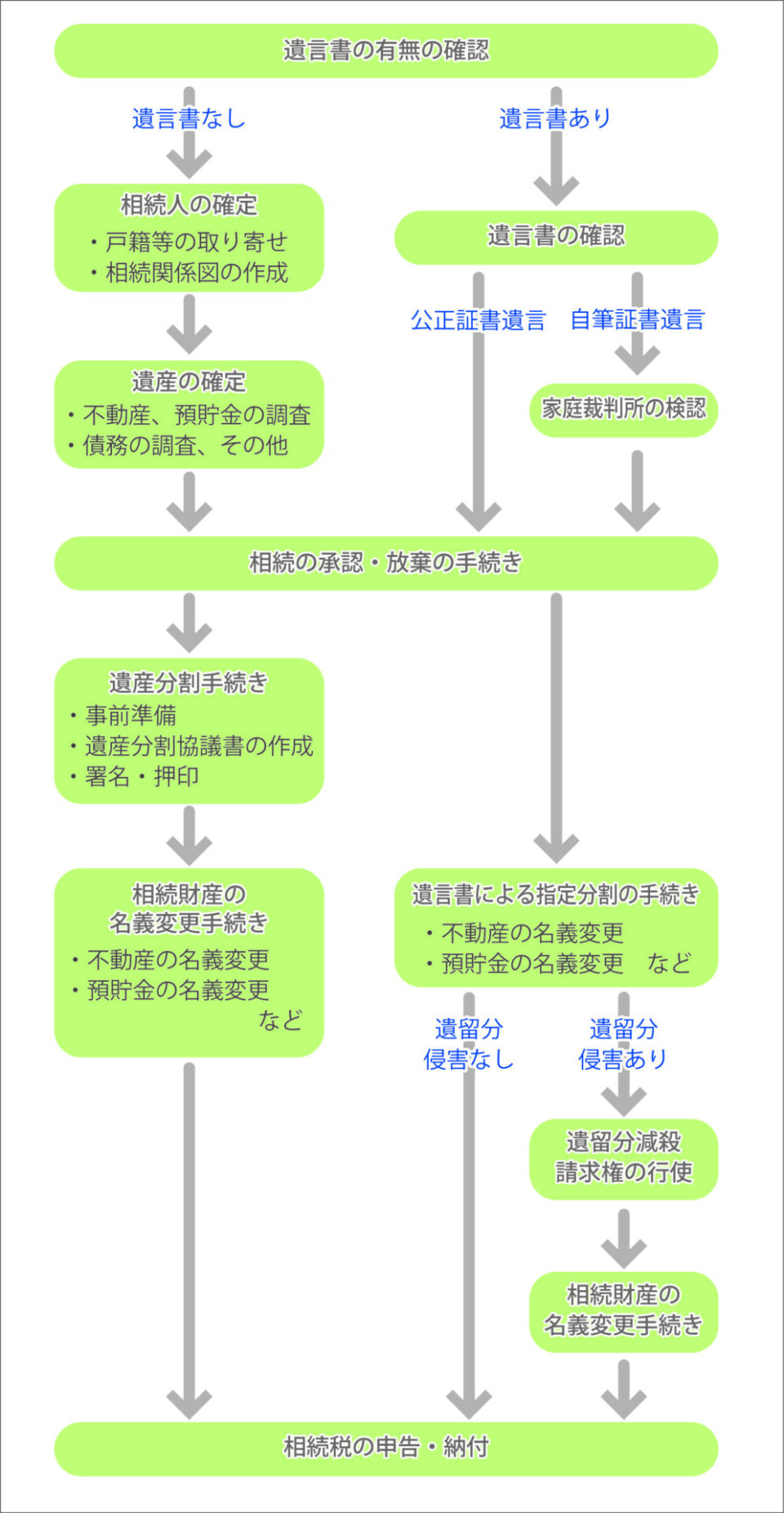

遺言の有無による手続きの違い

遺産分け手続きは遺言の有無で大きく異なります。

- 遺言が【ある】→原則は、遺言の指定どおりに遺産を分けることになります 【指定相続】

- 遺言が【ない】→法が定める基準で分けることになります 【法定相続】

遺言があれば、遺言にもとづいて名義変更を行うことになります。

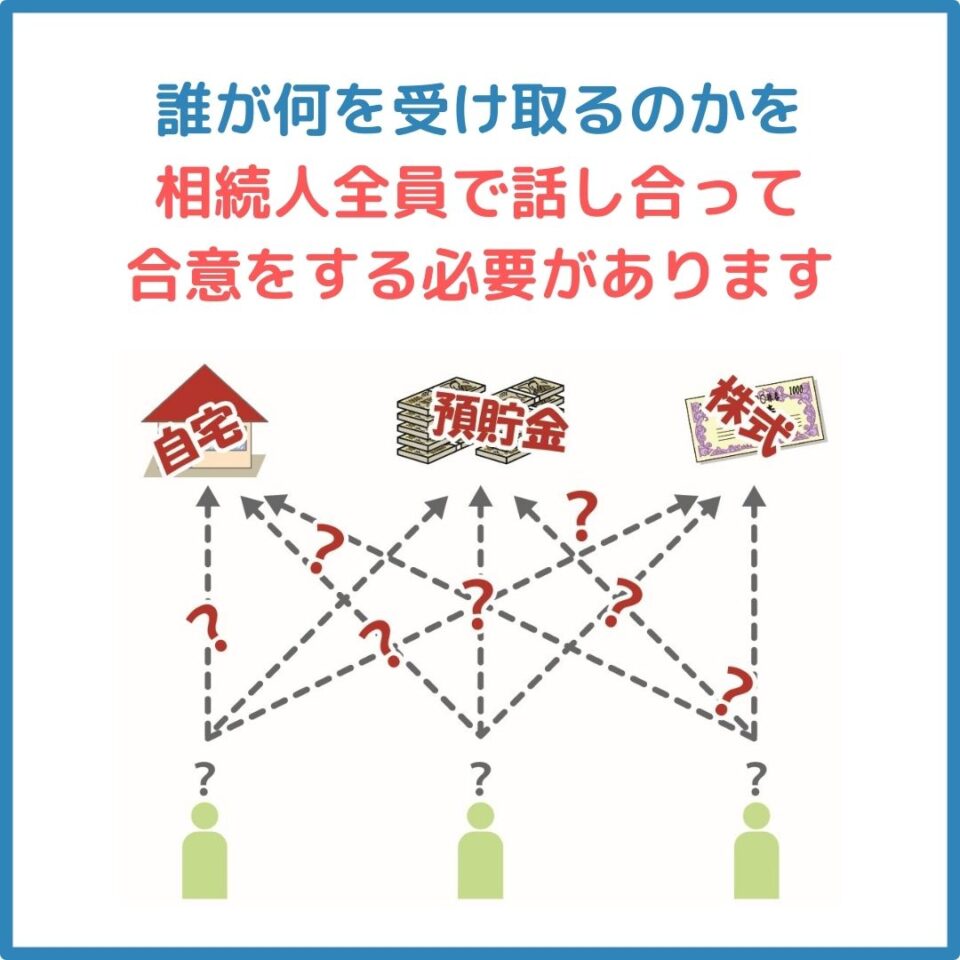

遺言がなければ、法律では各相続人が受け取ることができる割合しか定められていないため、相続人全員で誰が何を受け取るのかについて協議をし合意をする必要があります。

遺言がない場合の遺産分けの流れ

遺言がない場合の遺産分け手続きは、次の流れで進めていくことが一般的です。

①遺言の有無の確認で遺言がないと判断すれば、②の相続人の確定から順を追って進めていきます。相続人全員で遺産分割協議を行い、遺産分割協議書にもとづいて⑥の名義変更を行うことになります。

- ①遺言の有無の確認

- ②相続人の確定

- ③遺産の確定

- ④相続の承認・放棄の手続き

- ⑤遺産分割手続き

- ⑥相続財産の名義変更手続き

- ⑦相続税の申告・納付

遺言がないと、相続人全員で遺産分割協議をする必要があるので遺言がある場合に比べて手間と時間がかかる傾向があります。中には遺産分けの話し合いが非常に困難になるケースもあります。

次に相続人全員を把握する方法や遺産分けの話し合いではどんなことをするのかについて解説します。

①遺言の有無の確認

まずは、亡くなった方が遺言を作成していたかどうかを調べましょう。

遺産分け手続きを進める上で、遺言の有無は大きく影響してきます。集める書類だけでなく、結果も大きく変わってくるかもしれないので、可能な限り探すことをおすすめします。

遺言の探し方はこちらで詳しく解説しています。

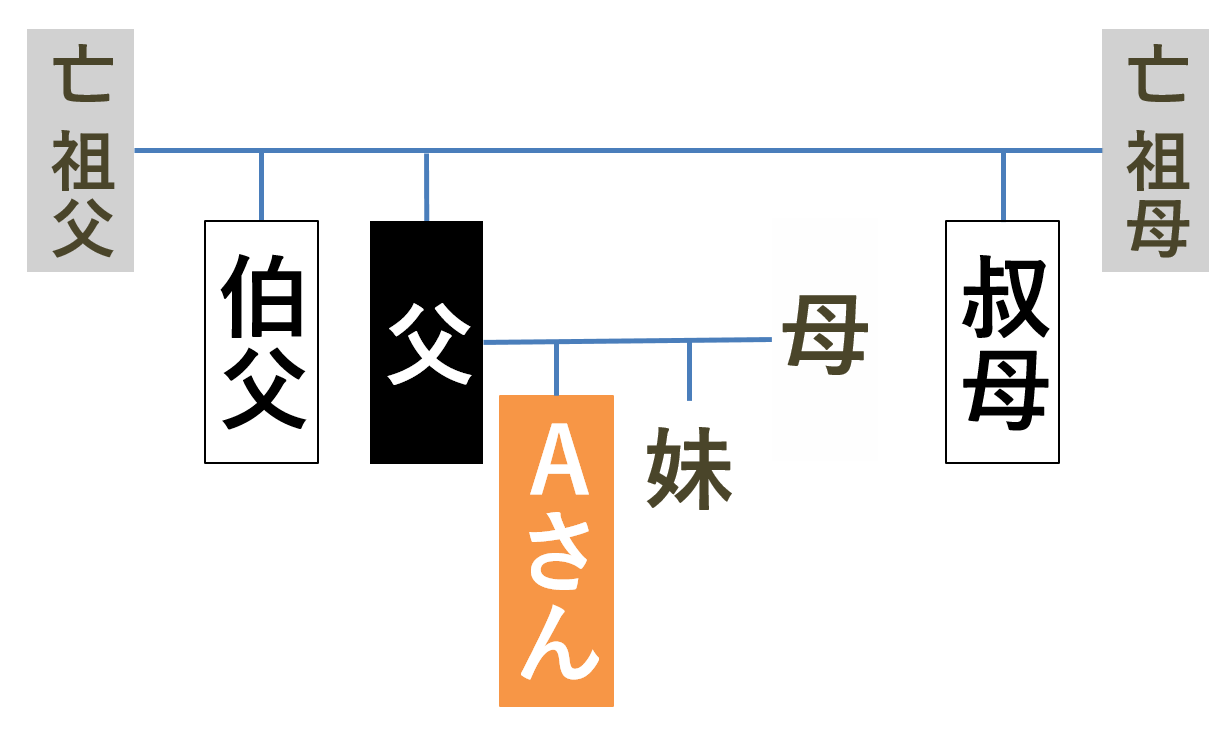

②相続人の確定

遺産分割協議は相続人全員で行う必要がありますが、相続人全員を把握するにはどうすればいいのでしょうか?

誰が相続人になるのかは戸籍を集めて確認します。役所で亡くなった方(被相続人)の最後の戸籍を取ればいいと思われるかもしれませんが、実際には手間がかかります。

というのも結婚・離婚・養子縁組・転籍などで戸籍が新しくできたり、他の戸籍へ入ることがあるので最後の戸籍だけでは相続人全員を把握することができないからです。

そのため、相続人全員を把握するために被相続人の生まれたときから亡くなるまでの全ての戸籍が必要になります。

相続人の調べ方・戸籍の集め方は、こちらで詳しく解説しています。

③遺産の確定

ひとくちに遺産といってもさまざまなものがあります。現金や預貯金、不動産はもちろん、株式などの有価証券、亡くなった方(被相続人)が債権者になっている貸付金などの債権、貴金属や骨董品などの貴重な動産など見落としがないように調査をする必要があります。

また、忘れてはならないのが借金等のマイナスの遺産です。亡くなって時間が経ってから多額の借金が発覚することがあるので、しっかりと調査しておく必要があります。

遺産の調べ方は、こちらで詳しく解説しています。

関連|知識ゼロでも大丈夫|遺産の調べ方と注意しないといけないこと

④相続の承認・放棄の手続き

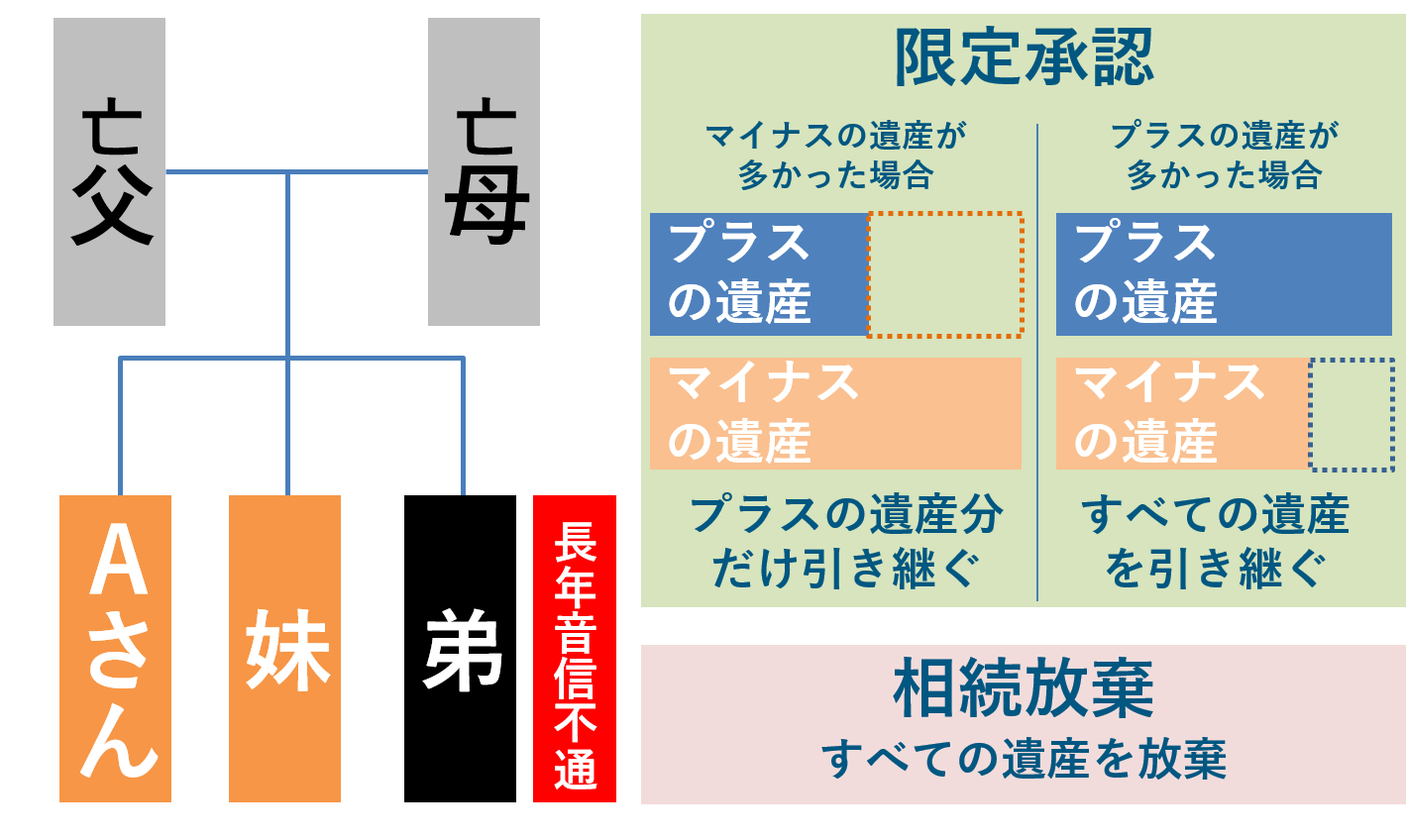

遺産にはプラスの遺産だけでなく、マイナスの遺産もあります。マイナスの遺産の方が多い場合もあるでしょう。

相続人は亡くなった方(被相続人)の遺産を承継(相続)するのか?

放棄するのか?それとも限定承認をするのか?を選択することができます。

相続放棄と限定承認は、こちらで解説しています。

⑤遺産分割手続き

ここまでくれば、遺産分けの事前準備としてこういった内容がはっきりしていると思います。

- 相続人は誰か?

- 遺産は何があるか?

- 遺産はいくらか? etc.

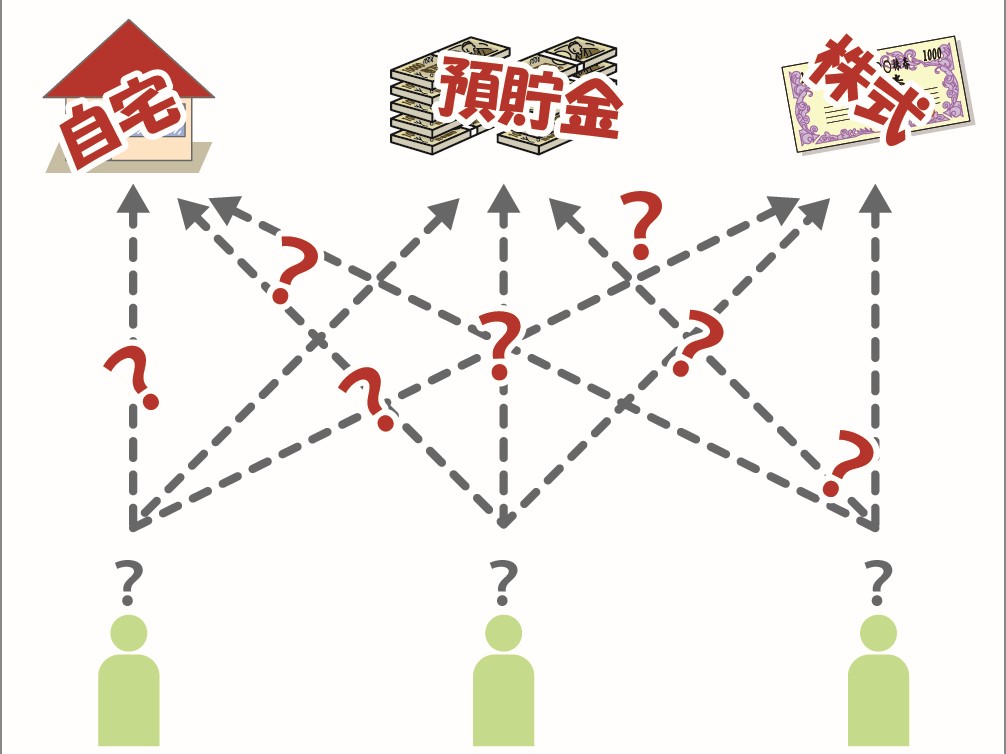

法律では各相続人が受け取ることができる割合しか定められていないため、相続人全員で誰が何を受け取るのかについて協議をし合意をする必要があります。

この話し合いを遺産分割協議(いさんぶんかつきょうぎ)といいます。

遺産分割協議の進め方は、こちらで詳しく解説しています。

関連|知識ゼロでも大丈夫|遺産分割協議の進め方・遺産分割協議書の作り方

⑥相続財産の名義変更手続き

遺産分割協議がまとまり、誰がどの遺産を受け取るのかが決まれば、不動産は名義変更(相続登記)、預貯金なら解約(払い戻し)のように遺産分割協議書に基づき相続手続きを行います。

名義変更については、こちらで詳しく解説しています。

⑦相続税の申告・納付

遺産分けの最後の手続きは相続税の納付です。実際に相続税を納めなくてはならないケースは死亡者数の数パーセントですので、必ずしも相続税を納めなければならないわけではありません。

大阪国税局の課税割合は約9%

国税庁のサイト

令和元年分における被相続人数(死亡者数)は 216,094 人(前年対比 100.7%)でした。そのうち相続税の申告書の提出に係る被相続人数は 18,448 人(同 97.0%)で、その課税価格の総額は 2 兆 4,980 億円(同 92.9%)、申告税額の総額は 3,060 億円(同 87.2%)でした。(大阪国税局)

なお相続税は相続が開始してから10ヶ月以内に申告、納付しなければいけません。

参考|相続税の仕組みの分かりやすい解説「相続税のあらまし」@国税庁のサイト

遺産分け手続きのよくある質問

Q. 父の遺言が見つかりませんどこを探せばいいですか?

【Aさん】

同居している父から「自宅はAに相続させる」という内容の公正証書遺言を1年前に渡されたので、自宅はいずれ私のものになるとすっかり安心していたのですが・・・

葬儀の後、弟から父が亡くなる前に遺言を書き直していたという話を聞いて、自宅は本当に私がもらえるのか不安になってしまいました。遺言はどこを探せばいいですか?

もし、内容の矛盾する2つの遺言がある場合は、作成した日付が新しい遺言が有効です。

遺言の調査方法は公正証書遺言と自筆証書遺言の場合で変わってきます。

遺言の探し方① 公正証書遺言の場合

公正証書遺言は、平成元年以降のものについては日本公証人連合会の遺言情報管理システムを利用して、検索することが可能です。

注)公証役場によってはそれ以前に作成されたものも登録されています。

- 作成した公証役場名

- 公証人名

- 作成年月日 etc.

遺言検索の必要書類です。

☑ 遺言者が死亡した事実を証明する書類(除籍謄本等)

☑ 遺言者の相続人であることを証明する戸籍謄本

☑ 申出人の本人確認書類および印鑑登録証明書

※遺言者が亡くなる前は、遺言検索の申出は遺言者本人に限られています

遺言の探し方② 法務局で保管されている自筆証書遺言の場合

自筆証書遺言書を法務局で保管する制度が2020年7月10日からスタートしました。

関連|夫婦で遺言を書いて法務局に預けてみた|自筆証書遺言書保管制度の利用レポート

2020年7月以降は自筆証書遺言が法務局で保管されている可能性があります。この制度を利用して法務局に自筆証書遺言を預けている場合は、遺言書が保管されているかどうかの確認をすることができます。

遺言の探し方③ 法務局で保管されていない自筆証書遺言の場合

残念ながら検索する方法がないので、亡くなった方の自宅や遺品(机の引き出し・仏壇・金庫)を探すしかありません。ご自身で保管していた場合は、通帳・自宅の権利証などと一緒に保管している可能性があります。

貸金庫に保管しているケースもありますが、貸金庫を開けるためには銀行で相続手続きをしなければならないという問題があります。

また、ご家族以外の親しい知人や司法書士・弁護士などに預けられていることもあります。

Q. 遺言がないと不動産の名義変更はどうなるの?

遺言がない場合の遺産分け手続きを、不動産(土地、建物、マンションなど)の名義変更を例に見ていきましょう。

遺言がないときは、法が定める基準で分けます。【法定相続】

でも、具体的にはどうするの?

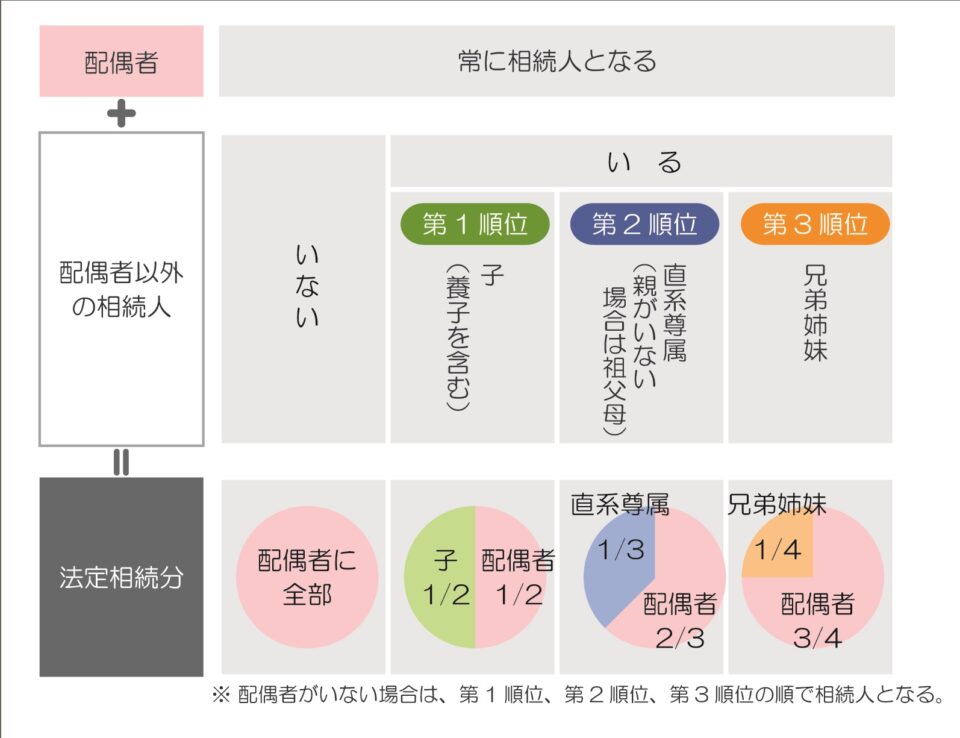

法律で決めているのはこれだけです。

☑ 誰が相続人か

☑ 相続できる割合はどれだけか

まずは、亡くなった方の生まれてから亡くなるまでの全ての戸籍を集めて相続人を調べます。※配偶者・子以外が相続人になる場合は調べる戸籍は増えます

次に権利証・登記事項証明書等で亡くなった方の不動産を探します。

- 権利証

- 登記事項証明書

- 納税通知書

- 名寄帳

次に誰が何を受け取るのかを相続人全員で話し合って合意をする必要があります。この話し合いのことを遺産分割協議といいます。

もし話し合いがまとまらなければ…遺産分割調停へ。

遺言がない場合の名義変更は順序立てて進めていくことになります。

- ①相続人の確定

- ②遺産の確定

- ③遺産分割手続き

- ④名義変更

Q. 相続放棄をするときに気をつけることはありますか?【相続放棄の落とし穴】

【Aさん】

先月亡くなった父に借金があるので、家族全員で相続放棄をする予定です。なにか気をつけておくことはありますか?

相続放棄には、いくつか大事な注意点があります。

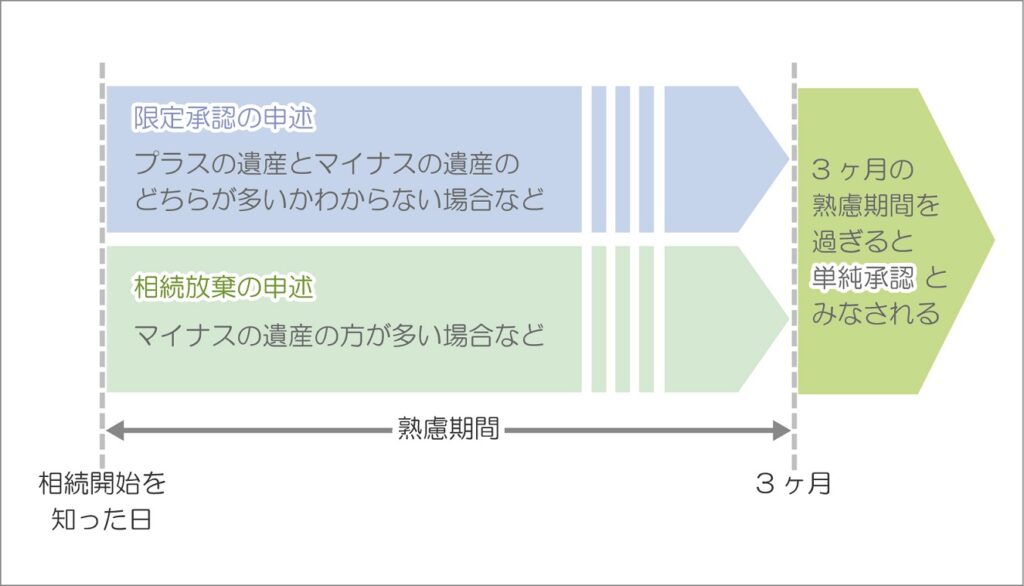

①相続放棄は自己のために相続の開始があったことを知ったときから3か月以内にしなければならないと定められています。

+++++++++++++++++

②相続放棄は原則、撤回できないので、後でプラスの財産が見つかっても、受け取ることができません。

【Aさん】

えっ…。それは慎重に判断しないとですね。

+++++++++++++++++

③相続放棄は相続人それぞれに申立てが必要です。Aさんがお母様や妹さんの分をまとめて相続放棄をすることはできません。

【Aさん】

私が家族の分をまとめてできると思っていました。違うんですね。

+++++++++++++++++

④Aさん、お母様、妹さんが相続放棄すると、後順位の相続人であるお父様のご兄弟に相続権が移ります。

みなさんが相続放棄することは、早めにAさんの伯父さん、叔母さんにお知らせしておいてください。

【Aさん】

僕らが相続放棄をすることで、伯父や叔母に知らない間に迷惑かけてしまう可能性があるんですね。

+++++++++++++++++

⑤相続放棄をしようとしていても、相続人の行動によって「相続することを認めた(単純承認した)」とみなされてしまうことがあります。これを法定単純承認といいます。

【Aさん】

何気ない行動にも気をつける必要があるんですね…。

法定単純承認の具体例

☑ 被相続人の預金を解約し、そのお金を使ってしまった場合や自分の口座に入金してしまった場合

☑ 受取人が定められていない、または受取人が被相続人になっている生命保険金や死亡退職金※を受け取った場合 etc.

※相続財産に含まれると考えられています

まとめ

相続放棄の落とし穴と題して、相続放棄をする際に気をつけたい点を紹介しました。

- 期限は3ヶ月以内

- 相続放棄は撤回できない

- 相続人ごとに申立てが必要

- 後順位の相続人に影響する

- 法定単純承認に注意が必要

Q. 弟が亡くなりました。借金がありそうで心配です。 【相続放棄と限定承認】

【Aさん】

何十年も音信不通だった弟が亡くなったという連絡がありました。

若い頃に借金をして父が肩代わりをしていたのを見ていたので、相続放棄をしようと思いますが、現在の自宅は持ち家のようです。

遺産にはプラスの遺産だけでなく、マイナスの遺産もあります。マイナスの遺産の方が多い場合もあるでしょう。

相続人は亡くなった方(被相続人)の遺産を承継(相続)するのか?

放棄するのか?それとも限定承認をするのか?を選択することができます。

相続放棄とは?

被相続人の権利義務の承継を相続人が拒否をする意思表示のことです。

限定承認とは?

被相続人の債務がどの程度あるか不明で、財産が残る可能性もある場合等に、相続人が相続によって得た財産の限度で被相続人の債務の負担を受け継ぐ方法です。

参考:最高裁判所の公式サイト

限定承認をわかりやすく説明すると、相続した遺産から、被相続人の借金等のマイナスの遺産を弁済して、余りがあれば相続できるという制度です。

限定承認の長所

限定承認は、相続したプラスの遺産の中からマイナスの遺産を支払って清算するというものなので、相続人が自分の財産を持ち出す必要はありません。

マイナスの遺産があるからといって相続放棄をした後で、プラスの遺産の方が多かったことが判明した場合のような、後で悔しい思いをすることを避けることができます。

限定承認の短所

相続放棄は相続人毎に単独で行うことができますが、限定承認は相続人全員でしなければなりません。

申述の際は遺産目録を作成しなければなりません。また、債権者のために官報に公告をしたり、返済のために遺産を処分したりするので手間がかかります。これらの手続きを弁護士に依頼すれば費用もかかります。

相続が開始したことを相続人が知った日から3ヶ月が過ぎると、自動的にプラスの遺産もマイナスの遺産も全部相続(単純承認)したことになってしまいます。

相続放棄または限定承認をする可能性がある場合は、申述できる期間に注意しましょう。

事情によっては3ヶ月の熟慮期間を延長してもらえることがあります。

まとめ

亡くなった方にマイナスの遺産がある場合は相続放棄もしくは限定承認も検討しましょう。

限定承認は、相続した遺産から被相続人の借金等のマイナスの遺産を支払って、余りがあれば相続できるという制度です。 マイナスの遺産の方が多くても相続人が自分の財産を持ち出してまで支払う必要はありませんが、相続放棄と比べると手間がかかります。

最終的にプラスになるのか、プラスであってももろもろの費用がかかれば、ほとんど手元に残らない可能性があるので、プラスマイナスを見極めて、単純承認をするのか相続放棄をするのかを選択したほうが簡単かもしれません。

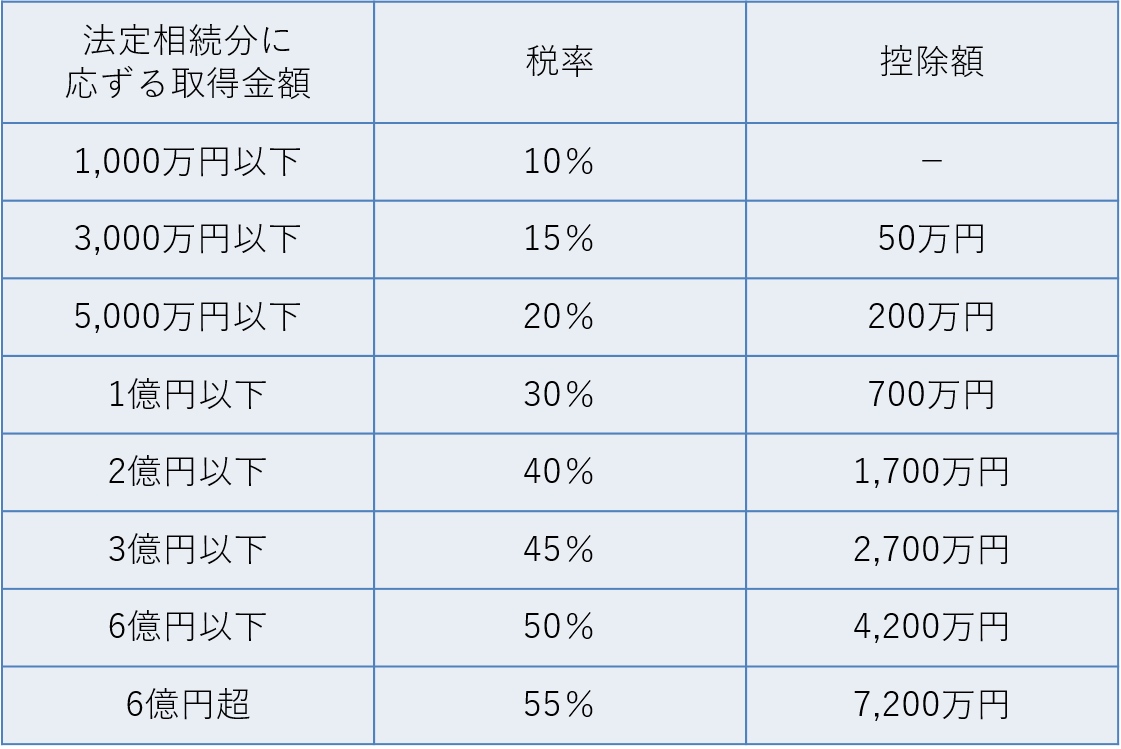

Q. 基礎控除を超えた分全部が相続税になりますか? 【相続税の相談は税理士さんに】

【Aさん】高齢の父が入院して1ヶ月になります。亡くなった後の相続税のことをネットで調べたところ基礎控除の金額は超えているようです。超えた分、全部が税金になるのでしょうか?払えるかと家族で心配しています。

司法書士会の電話相談の当番のときに相続税のことで電話がかかってきました。税金は司法書士の専門外なので、税理士会の相談を案内しましたが、相続税は相続につきものです。

相続税が関わる場合は、税理士さんと連携して業務を行っています。

相続税の計算方法がわからないと不安ですよね。最低限の知識は持っておきましょう。

相続税がいくらかかるかを計算する上で大切なことは財産を正確に把握することです。課税対象となる財産の種類は次の3つです。

- 本来の相続財産

- 生前に贈与した財産

- みなし相続財産

相続税は、基礎控除額を超える財産に対して課税されますが、超えた分すべてが相続税になるわけではありません。また、相続税の速算表を見ると金額毎に税率・控除額が決められています。

相続税の基礎控除とは

3,000万円+600万円×法定相続人の数

夫婦と子供2人の4人家族で、夫が亡くなった場合、法定相続人は3人なので、

3,000万円+600万円×3人

=4,800万円

基礎控除額は4,800万円となります。

みなし相続財産とは

亡くなった方の相続財産ではないものの、相続税の計算上は相続財産とみなす財産のことです。

代表的なものに死亡保険金、死亡退職金があります。

まとめ

相続税を計算する上で、本当に基本的なことだけをご紹介しました。

相続税のことをどこに聞いていいのかわからず、とにかくどこかに相談しようと勇気を出してお電話くださったようでした。むやみに不安がるよりは、些細な事でもまずはご相談ください。

繰り返しになりますが、相続税のことは税理士さんにご相談ください。

ご相談・お問合せ

司法書士・行政書士 伊藤 薫